W związku z dużą popularnością zagadnienia odwrotnego obciążenia na blogu postanowiłem przygotować wersję drugą wpisu, który kiedyś się już ukazał w tym miejscu. Nowa wersja będzie poszerzeniem poprzedniego wpisu o nowe elementy, mam nadzieję jeszcze szerzej wyczerpującym to zagadnienie, ponieważ temat sprawia chyba więcej kłopotów niż ustawa przewidywała 🙂

Definicja:

Mechanizm odwrotnego obciążenia (ang. reverse charge) występuje w rozliczeniach podatku od towarów i usług i dotyczy sprzedaży towarów/usług wymienionych w załączniku 11 ustawy o VAT.

Ogólnie rzecz ujmując polega to na obciążeniu nabywcy towarów lub usług obowiązkiem rozliczenia należnego VAT za nabywcę (por. art. 17 ust. 1 pkt 3–5, 7 i 8 ustawy o VAT).

W uproszczeniu polega to na tym, że VAT należny, naliczany jest po stronie kupującego a nie sprzedającego. Podobnie jest w przypadku transakcji pomiędzy podmiotami różnych krajów UE. W przypadku nabycia UE to nabywca płaci VAT a nie sprzedawca.

W praktyce sprzedawca wystawia fakturę, która nie zawiera stawki VAT (w przypadku produktów WAPRO ERP stawka prezentowana jest jako „—„).

Aby mechanizm mógł zadziałać muszą być spełnione warunki z w/w art.17 ust. 1 pkt 7 ustawy o VAT:

- sprzedawca nie jest zwolniony z VAT ze względu na obroty do 200 tys. (podstawa art. 113 ust 1 i 9)

- nabywca jest czynnym podatnikiem VAT (zobacz jak zautomatyzować sprawdzanie czynnego podatnika VAT w WAPRO ERP)

- dostawa nie podlega zwolnieniu na podstawie art. 43 ust 1 pkt 2 lub w art 122.

Jako podstawa opodatkowania dokumentu z OO należy potraktować całą kwotę zapłaty, którą sprzedawca ma otrzymać z tytułu tej transakcji. Podatnik będący czynnym podatnikiem VAT może odliczyć kwotę naliczonego podatku jeśli towary będą wykorzystywane do czynności opodatkowanych. Odliczenie możliwe jest w okresie kiedy powstał obowiązek podatkowy do nabytych towarów. Podatnik powinien także ująć taką kwotę w deklaracji VAT-7/VAT-7K.

Zawartość faktury

Ustawa o VAT wraz z późniejszymi zmianami określa, że dokument wystawiany w tym trybie powinien zawierać dopisek „Odwrotne obciążenie„. Nie precyzuje konkretnie gdzie ma być on zawarty, w większości przypadków zawarty jest gdzieś w nagłówku dokumentu.

Komplikując sprawę MF od lipca 2015 wprowadziło także limity dla transakcji z odwrotnym obciążeniem poprzez stosowanie pojęcia Jednolitej Transakcji Gospodarczej, oznacza to tyle, że w ramach takiej transakcji jeśli przekroczy ona określony próg wartości netto (tu 20 000 PLN) mechanizm odwrotnego obciążenia również powinien zostać zastosowany.

Wystawianie dokumentu

Wystawianie transakcji z OO w WAPRO Mag wymaga określenia poszczególnych wymogów ustawowych aby dokument był poprawny.

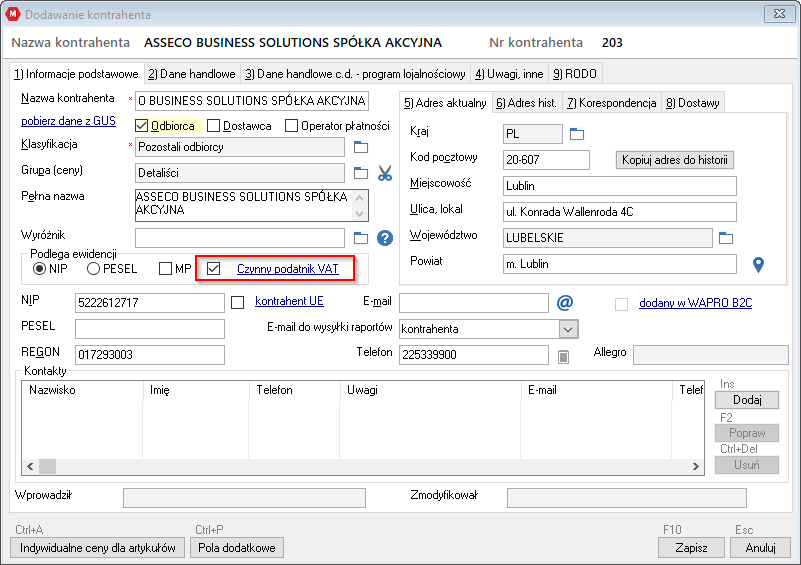

Po pierwsze upewniamy się, że nabywca jest czynnym podatnikiem VAT – system umożliwia automatyczną weryfikację co X dni lub wykonanie operacji na żądanie.

W edycji kontrahenta korzystamy z opcji Czynny podatnik VAT aby odpytać usługi sieciowe Ministerstwa Finansów i upewnić się, że stan kontrahenta nie uległ zmianie.

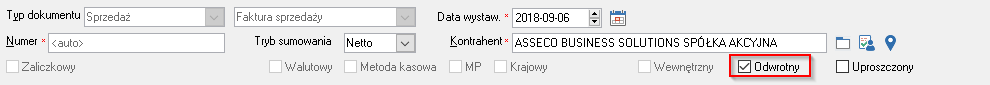

Następnie przechodzimy do wystawiania faktury, gdzie po wyborze kontrahenta w nagłówku zaznaczamy opcję Odwrotny.

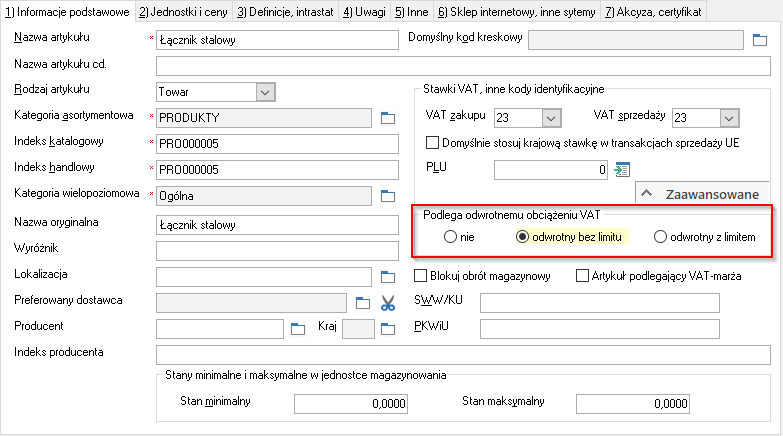

To spowoduje, że każda dodawana pozycja jeśli ma włączoną opcję widoczną poniżej (odwrotny bez limitu lub odwrotny z limitem) zostanie ujęta na fakturze ze stawką „–” co oznacza pozycję z owdrotnym obciążeniem.

Sama kwota limitu wynika z ustawy i należy pamiętać, że nie wszystkie towary podlegają limitowi. W 2017 roku do mechanizmu odwrotnego obciążenia zostały wciągnięte także wybrane usługi budowlane.